Qu’est-ce qu’une GAPD ?

Cet article définira ce qu’est la première garantie de demande, quels acteurs y sont impliqués et comment elle est émise. Ensuite, nous expliquerons pourquoi la désignation « première demande » est utilisée pour ce type de garantie.

Plan de l'article

Définition et acteurs

La garantie de la première demande est un engagement inconditionnel et irrévocable par laquelle une banque oblige, sur ordre de son client, l’acheteur, à payer un montant maximal au Bénéficiaire désigné par le client.

A lire également : Quels sont les quartiers de Marseille à éviter ?

Les participants à la Garantie sont le Client, le Bénéficiaire et la Banque de Garantie. Ils doivent être expressément mentionnés dans la garantie.

- Le contractant ne peut être partie au contrat principal auquel la Garantie est soutenue. Par exemple, une société peut demander l’émission d’une garantie au nom d’une filiale.

- Bénéficiaire : La garantie est « intuitu personae ». La banque s’engage donc à ne verser le bénéfice de la garantie qu’à la personne désignée comme Bénéficiaire. La Garantie ne peut céder ou céder à un tiers sans le consentement préalable exprès de la Banque de garantie.

Les règles de droit applicables à la garantie à première demande sont contenues dans les Règles uniformes sur les garanties sur demande n° 758 (RUGD 758, entrée en vigueur le 1er juillet 2010) de la Chambre de commerce internationale et l’article 2321 du Code civil (en France).

A lire aussi : Comment transmettre une maison secondaire située à Toulon ?

La garantie de première demande est juridiquement indépendante du contrat commercial auquel elle se rapporte. Bien qu’il résulte de la signature d’un contrat commercial dont l’entrepreneur souhaite garantir l’exécution, il est indépendant du contractant. L’émetteur, la banque, ne peut pas faire d’exceptions découlant de la relation juridique initiale découlant du contrat entre l’Ordre du Donateur et le Bénéficiaire, pour refuser le paiement. Il s’agit là d’une différence majeure avec la caution, qui est une garantie conditionnelle à caractère accessoire à l’obligation qu’elle garantit. Par conséquent, un garant bancaire d’une caution peut faire des exceptions au contrat auquel elle se rapporte.

La garantie de première demande est un engagement irrévocable. Cela signifie qu’après l’émission, l’émetteur ne peut modifier ou annuler unilatéralement ses obligations. Toutes les parties (Client, Bénéficiaire, Banque de Garantie et Banque de Contre-Garantie, le cas échéant) doivent donner leur consentement formel avant toute modification de la Garantie.

Transmission en mode direct et indirect

Les garanties de première demande peuvent être délivrées directement ou indirectement.

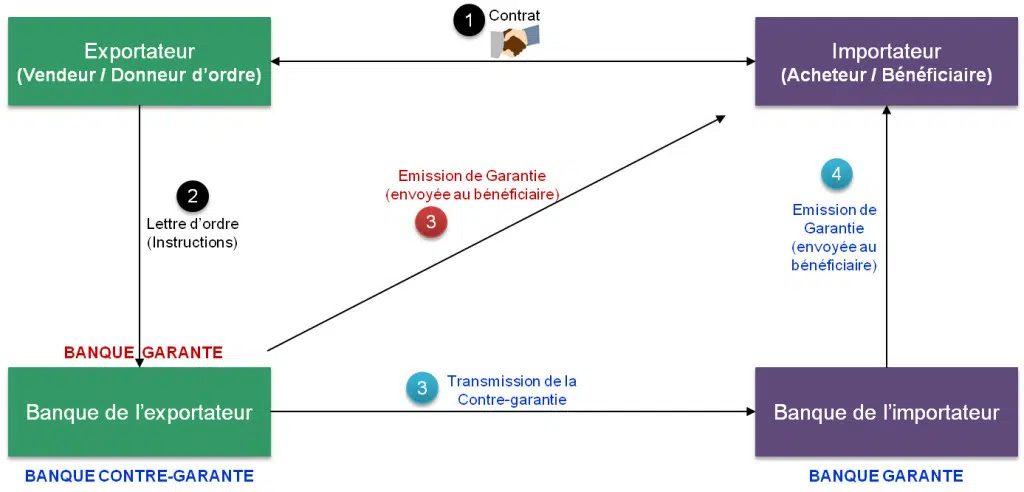

- Elles sont directes si la banque du client émet la garantie directement au bénéficiaire. La banque du client est alors appelée banque garante (voir schéma ci-dessous).

- Elles sont indirectes si la banque du client demande à une banque locale (correspondant) d’émettre le titre en son nom. Ses instructions constituent alors la contre-garantie. La banque du client est alors appelée banque contre-garante (voir schéma ci-dessous).

Le diagramme suivant combine les modes d’émission directe et indirecte.

En cas de garantie directe, la banque de l’exportateur est la banque garante et l’opération se déroule en trois étapes.

Lorsque la garantie est indirecte, la banque de l’exportateur est la banque contregarante. La banque de l’importateur est la banque garante. L’opération d’émission de garantie se déroule en quatre étapes. Il est important de noter que la banque garante prend un risque même si, en fin de compte, c’est la banque contregarante qui doit payer pour compenser le bénéficiaire.

Pourquoi parlons-nous de garantie de première demande ?

En cas de recours en paiement (la Garantie est également mise en jeu), si la Banque de Garantie considère cette demande recevable et conforme, elle a l’obligation de payer le Bénéficiaire sans contestation possible et sans le consentement préalable du Client. C’est le caractère inconditionnel de la garantie. Le Destinataire n’est pas obligés de prouver la défaillance du Client. Si le première demande est complète et conforme, alors la Banque Guaranante est tenue de payer.

Il est recommandé que les entrepreneurs disposent de garanties documentées délivrées. S’il est impliqué, le bénéficiaire doit présenter les documents énumérés dans la garantie, ce qui permet de vérifier la réalité de la demande. Il s’agit, par exemple, de rapports d’experts sur le défaut de fonctionnement du matériel, de décisions de justice prouvant la défaillance de l’entrepreneur ou de certificats attestant des dommages subis par l’acheteur.

Une garantie de première demande s’engage inconditionnellement. Elle doit donc être rédigée avec soin. Il est fortement conseillé de demander l’aide d’experts juridiques afin d’éviter des clauses imprécises ou potentiellement litigieuses. Parmi les éléments qui doivent figurer sur le texte d’une garantie de première demande figurent :

- des informations générales telles que la désignation des parties, le montant, l’objet de la Garantie, la date de validité, la loi applicable et les tribunaux compétents, les conditions de jeu, etc.

- des mentions spécifiques à certains types de garanties telles que la garantie de devis, la garantie de retour de dépôt ou la garantie de renonciation à la garantie de retenue (nous expliquerons ces types de garanties dans le prochain article).

Les garanties de première demande sont largement utilisées dans le commerce international parce qu’elles sont faciles à mettre en œuvre. Elles peuvent être revendiquées à différents niveaux dans les appels d’offres et les contrats internationaux. Il existe différentes formes de garantie de première demande. La forme la plus courante est la garantie de marché, qui fera l’objet du prochain article.